Steuerfreier Sachbezug: Sachzuwendungen richtig einsetzen

Sachbezüge motivieren Mitarbeitende. Weil sie eine Geste der Wertschätzung für das gezeigte Engagement und für gute Leistungen sind. Erfahren Sie, welche Möglichkeiten es für Sachbezüge und Zuwendungen gibt, welche Freigrenzen und Freibeträge 2025 gelten und warum Gutscheine als Sachzuwendung so beliebt sind.

Weitere Ideen für Mitarbeiterangebote finden Sie in diesem kostenlosen Download.Inhalt

- 1Was sind Sachbezüge?

- 2Vorteile von Sachbezug für Beschäftigte und Arbeitgeber

- 3Das sind die Freigrenzen für steuerfreie Sachbezüge

- 4Beispiele für Sachbezüge mit aktuellen Sachbezugswerten 2024 und 2025

- 5Sachbezugswerte für Verpflegung und Unterkunft

- 6Gutscheine als Sachzuwendung

- 7Lohnabrechnung und Sachbezug

Was sind Sachbezüge?

Sachbezüge sind Leistungen des Arbeitgebers für seine Beschäftigten, die diese zusätzlich zu ihrem vereinbarten Arbeitsentgelt erhalten. Sachbezug besteht aber nicht in Geld, sondern in Geldeswert. Sozialversicherungsrechtlich betrachtet stellt der Sachbezug eine Form des Arbeitsentgelts dar, die auch als geldwerter Vorteil oder als Sachlohn bezeichnet wird. Es wird hierbei kein weiterer Lohn in Geldform überwiesen.

Sachbezug kann ohne direkten betrieblichen Nutzen erfolgen, muss aber betrieblich veranlasst sein. Dies kann ein steuerfreier Sachbezug, ein steuervergünstigter Barzuschuss oder die kostenlose private Nutzung digitaler Geräte wie Notebook oder Smartphone sein. Verankert ist die Regelung im § 37b EStG.

Sachbezüge bis zur 50-Euro-Grenze (bis 2021 galt eine Grenze von 44 Euro pro Monat) monatlich sind für Unternehmen und Mitarbeitende abgabenfrei, d.h. es werden weder Lohnsteuer noch Sozialversicherungsbeiträge fällig. Dies gilt auch für sog. anlassbezogene persönliche Zuwendungen bis zu maximal 60 Euro pro Anlass. Sachbezüge können Angestellte in Vollzeit und Teilzeit, Mini-Jobber und auch Auszubildende erhalten.

Achtung: Bereits ein Überschreiten der genannten Freigrenzen um lediglich 1 Cent führt zur Abgabenpflicht!

Übersteigt die Sachzuwendung die genannten Beträge, übernimmt der Arbeitgeber die Steuerabgaben. Dabei hat er die Wahl zwischen der individuellen Besteuerung der Sachzuwendungen oder der Pauschalbesteuerung von 30 Prozent plus gegebenenfalls Solidaritätszuschlag und Kirchensteuer. Dieses Wahlrecht besteht nur dann, wenn die Individualbesteuerung bisher noch nicht ausgeübt wurde.

Sowohl die Zuwendung wie die damit verbundenen Abgaben gelten als Betriebsausgaben und sind abzugsfähig!

Unabhängig vom tatsächlichen Wert der Sachzuwendung handelt es sich für die Mitarbeitenden immer um eine steuerfreie Zuwendung. Obwohl er durch die Versteuerung durch den Arbeitgeber aus der Steuerschuldnerschaft entlassen wird, gilt dies nicht für die Sozialversicherungsabgabe. Ausschließlich der Sachbezug bis 50 Euro bzw. 60 Euro (s.o.) ist für den Mitarbeitenden komplett abgabenfrei.

Geldwerter Vorteil – so funktioniert er in der Personalverrechnung

Vorlage: Mitarbeiterangebote für jeden Geldbeutel

Ob kleines, mittleres oder großes Budget: In unserer Liste finden Sie 21 Inspirationen für passende Corporate Benefits.

Jetzt Vorlage herunterladenVorteile von Sachbezug für Beschäftigte und Arbeitgeber

Sachbezüge stellen für Unternehmen und Mitarbeitende eine echte Win-Win-Situation dar. Arbeitgeber können mit regelmäßigen Geschenken im Rahmen der Freigrenze ihre Mitarbeitenden motivieren und an sich binden. Und Mitarbeitende empfinden ein Präsent zum Geburtstag oder zur Geburt eines Kindes als wertschätzend.

Außerdem können Sachbezüge auch als attraktive Alternative zu einer Gehaltserhöhung betrachtet werden. Als steuerfreier Sachbezug entfallen für die Beschäftigten alle oder der Großteil der Abgaben. So können Sie in diesem Rahmen etwa regelmäßig Gutscheine zur Anschaffung von Sachwerten für ein Hobby ausstellen oder monatliche Tankgutscheine überreichen. Im Vergleich zu einer mit erhöhten Abgaben belasteten Gehaltserhöhung profitieren Mitarbeitende davon wesentlich mehr.

Für Unternehmen selbst sind Sachbezüge einschließlich der damit verbundenen Abgabenlast immer als Betriebsausgabe absetzbar. Auf geldwerte Vorteile muss der Arbeitgeber keine Sozialversicherungsbeiträge bezahlen.

Das sind die Freigrenzen für steuerfreie Sachbezüge

50 Euro-Freigrenze für Sachbezüge in Form von Geschenken

Die 50-Euro-Freigrenze gilt für alle Sachbezüge in Form von Geschenken bis 50 Euro Gesamtwert pro Monat und Mitarbeitendem. Berücksichtigen Sie immer den Bezug zum Monat und beachten Sie, dass Sie nicht verwendete Beträge auf keinen Fall in den nächsten Monat übertragen sollten.

Nur wenn Sie die Freigrenze berücksichtigen, sind Geschenke für die Schenkenden und Beschenkten abgabenfrei. Übersteigt der monatliche Wert diese Freigrenze auch nur um einen Cent, wird die Zuwendung abgabepflichtig. Daher ist eine detaillierte Aufzeichnungspflicht, auf die wir noch genau eingehen, unverzichtbar.

Sie können auch mehrere Sachbezüge kombinieren – solange dabei die monatliche Freigrenze von 50 Euro nicht überschritten wird. Beispiel: Sie zahlen einem Mitarbeiter die Monatsgebühr im Fitness-Studio von 29,99 Euro und geben darüber hinaus einen monatlichen Gutschein in Höhe von 20 Euro. Damit unterschreiten Sie die Freigrenze von 50 Euro.

Das sollten Sie auf keinen Fall machen

Den Restbetrag aus einer nicht ausgeschöpften Freigrenze dürfen Sie nicht in den nächsten Monat übertragen.

60-Euro-Freigrenze für anlassbezogene Zuwendungen

Weiterhin gibt es die anlassbezogene Freigrenze für Zuwendungen bis zu einem Wert von 60 Euro. Diese spezielle Freigrenze können Sie mehrmals monatlich nutzen. Wie die 50-Euro-Freigrenze ist sie ebenfalls von allen Abgaben befreit.

Die 60-Euro-Freigrenze gilt ausschließlich für persönliche Anlässe von einzelnen Beschäftigten. Dazu zählen beispielsweise der Geburtstag, die Geburt eines Kindes, die Hochzeit, ein Firmenjubiläum oder auch eine Beförderung.

Gleichzeitig dürfen Sie innerhalb eines Monats Sachbezüge bis 50 Euro und mehrere Zuwendungen für persönliche Anlässe bis zu 60 Euro kombinieren.

Beispiele für Sachbezüge mit aktuellen Sachbezugswerten 2024 und 2025

Der Gesetzgeber gibt Ihnen durch die verschiedenen Varianten an Sachzuwendungen individuelle Lösungen an die Hand, um die Mitarbeiterbindung zu erhöhen, Ihre Marke als Arbeitgeber zu stärken oder Arbeitnehmern Ihre Wertschätzung zu zeigen.

Geschenke

Bis zur maximalen 50-Euro-Freigrenze sind monatliche Geschenke in unterschiedlichsten Varianten vom Gutschein bis zur Eintrittskarte für ein Konzert abgabenfrei.

Betriebsveranstaltungen

Laden Sie Ihre Beschäftigten zum gemeinsamen Essen ein oder organisieren Sie ein spezielles Event, handelt es sich hierbei ebenfalls um eine Sachzuwendung. In diesem Fall ist der Gesetzgeber sogar besonders großzügig. Pro Anwesendem (nicht Eingeladenem!) und Veranstaltung gibt es einen Freibetrag von 110 Euro. Kosten über diesem Freibetrag müssen versteuert werden. Diese Regelung gilt für maximal zwei Veranstaltungen jährlich.

Kinderbetreuung

Sie unterstützen Ihre Mitarbeitenden bei der Betreuung nicht schulpflichtiger Kinder, indem Sie im Unternehmen eine betriebseigene Kinderbetreuungsstätte einrichten oder Zuschüsse zu den Betreuungskosten in einer externen Kindertagesstätte zahlen. Diese Sachzuwendung ist nur dann steuerfrei, wenn sie kein Bestandteil des vereinbarten Lohns ist und nicht über den tatsächlichen Kosten liegt. Unterstützen Sie Ihre Beschäftigten durch Barzuschüsse, müssen diese die Zahlungen an die Betreuungseinrichtung mindestens in Höhe des Zuschusses nachweisen.

Betriebliche Gesundheitsförderung

Betreiben Sie im Unternehmen betriebliche Gesundheitsförderung, so sind pro Mitarbeiter:in jährlich 600 Euro für Sachzuwendungen verfügbar. Bis zu dieser Obergrenze sind alle Leistungen steuer- und sozialversicherungsfrei. Allerdings grenzt sich Zuwendung von der echten Sachzuwendung insofern ab, dass es sich hier um einen Freibetrag handelt. Freibetrag heißt im genannten Fall: Zahlen Sie als Arbeitgeber 700 Euro, müssen nur 100 Euro versteuert werden.

Drei Voraussetzungen müssen im Bereich Gesundheitsförderung erfüllt werden: Die Zuschüsse müssen zusätzlich zum Arbeitsentgelt gezahlt werden. Die bezahlten Sportkurse müssen den „allgemeinen Gesundheitszustand“ der Mitarbeitenden verbessern. Dazu zählen Kurse zu Bewegungs- und Ernährungsthemen, Stressbewältigung oder Raucherentwöhnungen. Detaillierte Informationen bieten die Leitfäden der Krankenkassen.

Mobilitätszuschuss

Als Unternehmen können Sie zusätzlich zum vereinbarten Arbeitsentgelt einen Zuschuss zu den Fahrtkosten Ihrer Mitarbeitenden mit dem Pkw leisten und diesen pauschal mit 15 Prozent versteuern. Kirchensteuer und Solidaritätszuschlag kommen gegebenenfalls hinzu. Die Zuwendung ist als Barzuschuss bis zum maximalen Betrag der Werbungskosten möglich. Optional ist es möglich, als Barzuschuss oder reinen Sachbezug Tickets für öffentliche Verkehrsmittel bis zur Obergrenze der tatsächlichen Kosten zu bezuschussen.

Seit Mai 2023 haben Unternehmen die Wahl, ob sie ihren Beschäftigten das 49-Euro-Ticket entweder steuerfrei über den Mobilitätszuschuss erstatten oder dieses steuerfrei als Sachbezug abrechnen.

Informieren Sie Ihre Mitarbeitenden darüber, dass die Zuwendungen pauschal versteuert sind und dass es sich um einen steuerfreien Sachbezug handelt. Denn bei Pauschalbesteuerung dürfen die Beschäftigten keine Fahrtkosten in ihrer Einkommenssteuererklärung geltend machen.

Tankgutscheine

Neben dem Fahrtkostenzuschuss können Sie Ihre Beschäftigten auch in Form von Tankgutscheinen unterstützen. Die Gutscheine dürfen die Freigrenze von 50 Euro monatlich nicht überschreiten, es besteht aber die Möglichkeit, die Gutscheine anzusammeln und erst später einzulösen (Zuflussprinzip). Wichtig ist nicht das Datum des Einlösens, sondern das Datum des Zuflusses.

Sachzuwendungen müssen dokumentiert werden

In Personio speichern und verwalten Sie alle Informationen zu steuerfreien Sachzuwendungen rechtmäßig in den digitalen Personalakten ihrer Mitarbeiter.

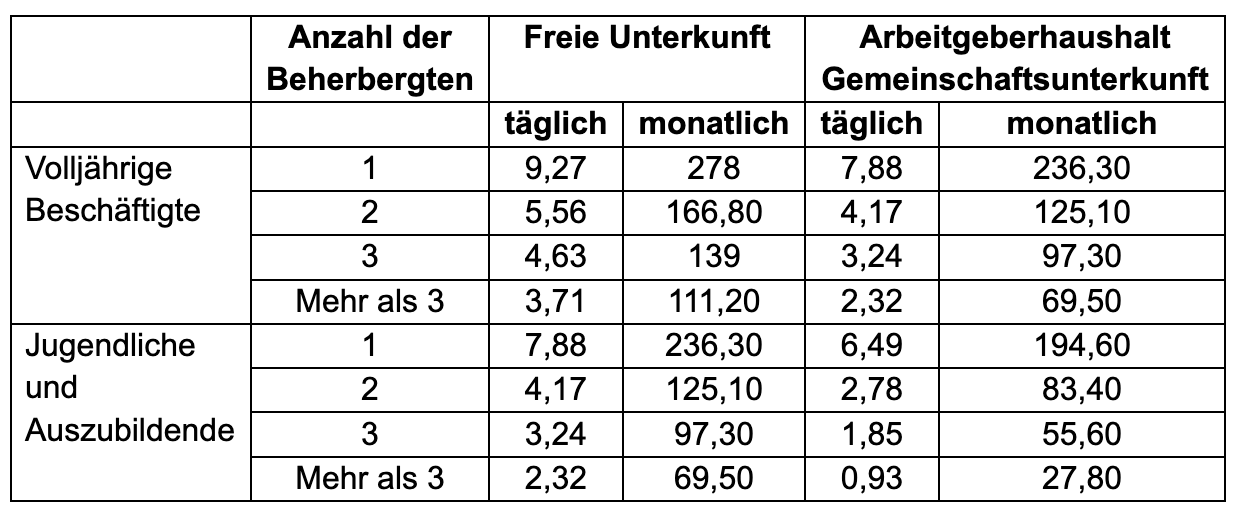

Personio kostenlos testenSachbezugswerte für Verpflegung und Unterkunft

Sie haben die Möglichkeit, Ihre Mitarbeitenden mit einer Sachzuwendung in Form eines Verpflegungszuschusses zu unterstützen. Die Sachbezugswerte für Verpflegung und Unterkunft werden jährlich angepasst und basieren auf der Sozialversicherungsentgeltverordnung sowie dem Verbraucherpreisindex.

Wenn Mitarbeitende als Eigenanteil mindestens den amtlich festgelegten Sachbezugswert zahlen, ist das verbilligt Essen z. B. in der firmeneigenen Kantine ist abgabenfrei. Wenn also im Jahr 2023 eine Beschäftigte in der Kantine für das Mittagessen 4,50 € zahlt, bleibt das Essen lohnsteuer- und sozialversicherungsfrei. Zahlt sie hingegen nur 3,20 €, beträgt der zu versteuernde geldwerte Vorteil im Jahr 2023 60 Cent, der dann in der Regel mit 25 Prozent besteuert wird.

Sachbezugswerte 2025 für Verpflegung für volljährige Beschäftigte und Azubis

Zeitraum | Frühstück | Mittagessen | Abendessen | Vollverpflegung |

|---|---|---|---|---|

täglich | 2,30 | 4,40 | 4,40 | 11,10 |

monatlich | 69 | 132 | 124 | 333 |

Monatliche Sachbezugswerte für freie Unterkunft von volljährigen Arbeitnehmern - Werte 2025

Unterkunft belegt mit | Unterkunft allgemein | Aufnahme in Arbeitgeberhaushalt/Gemeinschaftsunterkunft |

1 Beschäftigten | 282,00 | 239,70 |

2 Beschäftigten | 169,20 | 126,90 |

3 Beschäftigten | 141,00 | 98,70 |

mehr als 3 Beschäftigten | 112,80 | 70,50 |

Monatliche Sachbezugswerte für freie Unterkunft von Jugendlichen und Auszubildenden - Werte 2025

Unterkunft belegt mit | Unterkunft allgemein | Aufnahme in Arbeitgeberhaushalt/Gemeinschaftsunterkunft |

1 Beschäftigten | 239,70 | 197,40 |

2 Beschäftigten | 126,90 | 84,60 |

3 Beschäftigten | 98,70 | 56,40 |

mehr als 3 Beschäftigten | 70,50 | 28,20 |

Sachbezugswerte 2024 für Verpflegung in Euro für volljährige Beschäftigte und Azubis

seit dem 1. Januar 2024

Zeitraum | Frühstück | Mittagessen | Abendessen | Vollverpflegung |

täglich | 2,17 | 4,13 | 4,13 | 10,43 |

monatlich | 65 | 124 | 124 | 313 |

Sachbezugswerte 2024 für Unterkunft in Euro

seit dem 1. Januar 2024

Gutscheine als Sachzuwendung

In Verbindung mit der Erhöhung der Sachbezugsfreigrenze von 44 Euro auf 50 Euro im Jahr 2022 wurden auch die damit verbundenen Regelungen und Anforderungen an Gutscheine verschärft. Sachbezüge wie auch steuerfreie Aufmerksamkeiten müssen immer an einen Sachbezug gekoppelt sein. Sonst gilt weder eine Steuerbefreiung noch eine Pauschalierung nach § 37b EstG.

Da Gutscheine und Geldkarten besonders beliebt und dank digitaler Lösungen auch weit verbreitet sind, hat der Gesetzgeber dafür eine Ausnahmeregelung in § 8 Abs. 1 Satz 3 EstG festgelegt. Danach sind Gutscheine und Geldkarten dann als Sachbezug zu betrachten, wenn sie „ausschließlich zum Bezug von Waren oder Dienstleistungen berechtigen“. Die Karten dürfen nicht als Zahlungsdienste gelten. Zusätzlich müssen sie seit 2022 auch folgende Kriterien des Zahlungsdiensteaufsichtsgesetzes (ZAG) erfüllen:

Gutscheinkarten von Einkaufsläden, Einzelhandelsketten oder City-Karten

Gutscheinkarten für eine „limitierte Produktpalette“ wie z. B. Tankkarten einer Kette, Karten für Buchhandlungen, Fitnessstudios, Kino oder Konzertkarten, Streamingdienste

Essensmarken

Keine Sachleistungen, sondern Geldleistungen sind nach § 8 Abs. 1 Satz 2 EstG

zweckgebundene Geldleistungen

nachträgliche Kostenerstattungen

Geldsurrogate

andere Vorteile, die auf einen Geldbetrag lauten

Gutscheine oder Geldkarten sind demnach in folgenden Fällen keine Sachleistung, sondern eine Geldleistung, wenn sie

eine Barauszahlungsfunktion haben

eine eigene IBAN haben

für Überweisungen, den Erwerb von Devisen oder Kryptwährungen verwendet werden können

nur gegen andere Gutscheine oder Geldkarten eingelöst werden können

Aber kein Erlass ohne Ausnahme! Das o.g. Tauschverbot gilt nicht, wenn die Gutscheine oder Geldkarten nur gegen solche Gutscheine oder Geldkarten eingelöst werden können, die ausschließlich zum Bezug von Waren oder Dienstleistungen berechtigen und dem Beschäftigten das Guthaben erst dann zur Verfügung steht, wenn der andere Gutschein oder die andere Geldkarte ausgewählt wurden.

Lohnabrechnung und Sachbezug

Ein wichtiges Thema ist die Aufzeichnungs- und Überwachungspflicht bei Sachzuwendungen. Vor allem betrifft dies die 50-Euro-Freigrenze. Da nur Sachbezüge bis 50 Euro abgabenfrei sind, ist diese Grenze schnell überschritten. Die Folge sind hohe Belastungen in Form von Steuer- und Sozialabgaben. Eine gefährliche Falle, wenn Mitarbeitende mehrere Sachzuwendungen im Monat erhalten.

Sachbezüge sind immer getrennt vom Barlohn im Lohnkonto aufzuzeichnen. Sie sollten einzeln bezeichnet werden, mit Infos zum Abgabetag und zum Abgabeort. Auch Kopien, etwa von Gutscheinen, müssen aufbewahrt werden. Dies ist auch dann der Fall, wenn der Freibetrag unter 50 Euro bleibt.

Unternehmen können aber beim Finanzamt einen Antrag zur Erleichterung stellen. Ist zum Beispiel durch betriebliche Regelungen oder Überwachungsmaßnahmen gewährleistet, dass die Sachzuwendungen den Freibetrag monatlich nicht überschreiten und unter der Grenze bleiben, müssen diese Sachbezüge nicht im Lohnkonto dokumentiert werden.

Beispiel: Ein Mitarbeiter erhält monatlich eine Sachzuwendung in Höhe von 38 Euro. Nun laden Sie ihn und alle Kolleg:innen der Abteilung zur Projektabschluss-Feier ein und verbuchen die entstandenen Kosten von 15 Euro pro Mitarbeitendem als Sachzuwendung. In diesem Fall übersteigen die monatlichen Sachzuwendungen die 50-Euro-Freigrenze mit dem Ergebnis der Abgabepflicht. Etablieren Sie also ein System, das sicherstellt, dass es zu keiner Überschreitung der 50-Euro-Freigrenze und damit verbundenen finanziellen Belastungen kommt.

Sie sind noch auf der Suche nach passenden Corporate Benefits für Ihre Mitarbeitenden?

Diese Checkliste zeigt Ihnen, welche steuerfreien Sachbezüge in eine Personalakte gehören.Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.