Feiertagszuschlag berechnen: Steuern, Zuschläge, Rechtslage

Unter bestimmten Bedingungen ist Arbeit an Feier- und Sonntagen oder nachts rechtens. Arbeitnehmer können dabei sogar ihr Grundgehalt aufbessern, denn die Zuschläge sind in einigen Fällen steuerfrei. Welche gesetzlichen Auflagen es gibt, wie Zuschläge an ausgewählten Feiertagen berechnet werden und worauf Arbeitgeber sowie Arbeitnehmer achten müssen, zeigt dieser Artikel.

Inhalt

- 1Was ist Feiertagsarbeit?

- 2Was ist der Feiertagszuschlag?

- 3Feiertagsregelung für Teilzeit

- 4Was sind die Ansprüche des Arbeitnehmers?

- 5Was sind die Pflichten des Arbeitgebers?

- 6Sozialabgaben für Sonn- und Feiertagszuschlag

- 7Wie wird ein Feiertag bezahlt?

- 8Feiertagsregelung – Unterschiede nach Bundesland

- 9Nachtarbeitszuschlag

- 10Überstunden und Mehrarbeit

Was ist Feiertagsarbeit?

Feiertagsarbeit ist die Arbeit in der Zeit zwischen 0 Uhr und 24 Uhr an einem Feiertag. Die Arbeit am Tag darauf von 0 Uhr bis 4 Uhr gilt ebenso als Feiertagsarbeit, vorausgesetzt am Feiertag wurde der Dienst aufgenommen.

Laut Arbeitszeitgesetz (§ 9 ArbZG) sind Sonntage sowie gesetzliche Feiertage arbeitsfrei.

Ein Arbeitgeber kann von seinen Angestellten nicht einfach verlangen, dass die an einem Sonn- oder Feiertag arbeiten.

Ausnahmen vom Beschäftigungsverbot an Sonn- und Feiertagen bilden zum Beispiel der Pflegebereich, die Gastronomie, der Verkehrssektor und die Landwirtschaft – geregelt in Paragraf 10 ArbZG.

Was ist der Feiertagszuschlag?

Für Sonn- und Feiertagszuschläge gibt es keine gesetzliche Regelung. Einen allgemein gültigen Anspruch darauf haben Arbeitnehmer also nicht, ganz gleich, ob bzw. wie viel jemand an Feiertagen arbeitet. Das hat das Bundesarbeitsgericht im Jahr 2006 entschieden (Az.: 5 AZR 97/06).

Allerdings kann der Anspruch auf Feiertagszuschlag auch auf anderem Weg entstehen, etwa wenn dieser im Tarifvertrag, Arbeitsvertrag oder in der Betriebsvereinbarung aufgeführt ist. Entlohnt der Arbeitgeber seine Arbeitnehmer für Sonntags-, Feiertags- oder Nachtarbeit, so wird das in Deutschland und Österreich steuerlich begünstigt.

Feiertagsregelung für Teilzeit

Grundsätzlich gelten die gesetzlichen Feiertage für Teilzeitarbeitnehmer genauso wie für Mitarbeiter in Vollzeit. Auch sie erhalten weiterhin ihr Entgelt, wenn ihr Arbeitstag auf einen Feiertag fällt, sie also nicht arbeiten müssen.

In Branchen wie Gastronomie oder im Gesundheitssektor, in denen feiertags gearbeitet wird, haben Teilzeitarbeitnehmer ebenfalls die gleichen Rechte wie Kollegen in Vollzeit.

Wenn ein Mitarbeiter Gleitzeit arbeitet (z. B. 20 Stunden in der Woche) und es keine ausdrückliche Regelung für Kernarbeitszeiten gibt, dann kann der Arbeitgeber in einer Feiertagswoche verlangen, dass der Mitarbeiter die Arbeitszeit an den anderen Tagen erbringt.

Ist hingegen festgelegt, an welchen Tagen der Mitarbeiter in Teilzeit arbeitet, und fällt auf einen dieser Tage ein Feiertag, dann muss er die Arbeitsleistung nicht nachholen, außer es gibt eine Sondervereinbarung.

Feiertagsausgleich ist Pflicht

Fällt ein Feiertag auf einen Werktag, dann muss der Arbeitgeber innerhalb der nächsten acht Wochen einen Ersatzruhetag zugestehen (kann auch an einem Sonntag sein, sofern der Arbeitnehmer regulär sonntags arbeitet).Sollte ein Feiertag auf einen für den Teilzeit-Angestellten ohnehin freien Arbeitstag fallen, muss der Arbeitgeber natürlich an diesem Tag keinen Lohn fortzahlen, wenn der Mitarbeiter zu Hause bleibt, und er muss auch nicht für Ausgleich sorgen.

Was sind die Ansprüche des Arbeitnehmers?

Einen Anspruch auf einen Sonn- und Feiertagszuschlag können Arbeitnehmer allerdings auf anderen Wegen durchsetzen, nämlich durch:

eine Regelung im Arbeitsvertrag

eine Regelung im Tarifvertrag

eine Betriebsvereinbarung

eine wiederholte Zahlung von Zuschlägen durch den Arbeitgeber; der Arbeitnehmer kann dann damit rechnen, diese Leistung bei geleisteter Arbeit wieder zu erhalten.

Sollte ein Arbeitnehmer sowohl auf Nachtzuschlag als auch auf Feiertagszuschlag einen Anspruch haben, dann muss der Arbeitgeber beide Zuschläge zahlen.

Was sind die Pflichten des Arbeitgebers?

Erst einmal muss ein Arbeitnehmer an mindestens 15 Sonntagen im Jahr frei haben.

Sofern ein Mitarbeiter an einem Sonntag arbeitet, hat er innerhalb von zwei Wochen Anspruch auf einen Ersatzruhetag. Fällt die Arbeit auf einen Feiertag, dann muss der Arbeitgeber ihm innerhalb von acht Wochen einen Ausgleichstag geben.

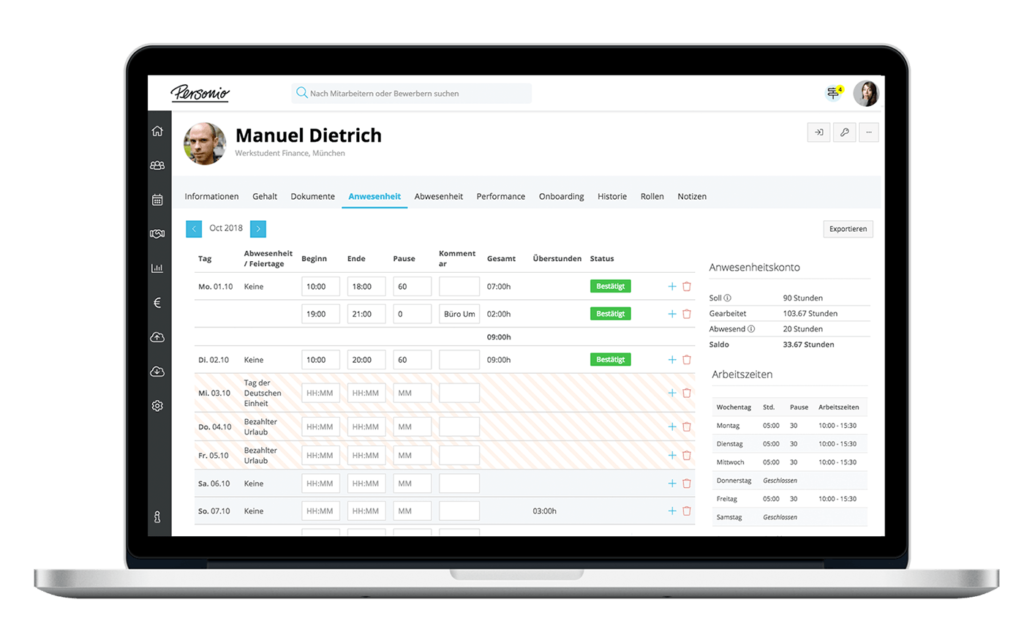

Arbeitszeiten fehlerfrei erfassen

Mit Personio lassen sich die Zeiten von Arbeitnehmern leicht und fehlerfrei erfassen, verändern und auswerten. Alarmfunktionen zeigen Abweichungen an. Knüpfen Sie die Lohn-/Gehaltsabrechnung direkt an die Zeiterfassung und übermitteln Sie Sie Ihre Lohndaten per Knopfdruck an das DATEV-Rechenzentrum.Mehr zur Arbeitszeiterfassung mit Personio

Mehr zur Arbeitszeiterfassung mit Personio

Sozialabgaben für Sonn- und Feiertagszuschlag

Was für den Arbeitslohn gilt, gilt auch für Sonn- und Feiertagszuschläge: Der Arbeitgeber muss die Einkommensteuer berechnen und ans Finanzamt abführen.

Zuschläge für die Arbeitnehmer sind unter bestimmten Bedingungen steuerfrei:

Sonntagszuschlag: sofern der Zuschlag 50 % des Grundlohns nicht übersteigt (gilt ebenfalls für die Arbeitszeit am Montag von 0 bis 4 Uhr, wenn am Sonntag Dienstbeginn war).

Feiertagszuschlag an gesetzlichen Feiertagen: sofern der Feiertagszuschlag max. 125 % des Grundlohns entspricht (gilt ebenfalls für die Arbeitszeit am Tag darauf von 0 bis 4 Uhr, wenn am Feiertag Dienstbeginn war).

Liegt der Grundlohn bei maximal 25 Euro pro Stunde (= Freibetrag), dann muss der Arbeitgeber keine Sozialabgaben auf Sonntags- und Feiertagszuschlag abführen, so steht es in der Sozialversicherungsentgeltverordnung (§ 1 SvEV). Bei einem Arbeitsentgelt über 25 Euro, ist nur jener Teil sozialabgabenpflichtig, der die 25 Euro übersteigt.

Neben dem Grundgehalt zählen steuerlich gesehen auch geldwerte Vorteile wie zum Beispiel Fahrtkostenzuschüsse oder ein Firmenauto, vermögenswirksame Leistungen oder Schichtzulagen zum Stundengrundlohn. Letzterer darf höchstens 50 Euro pro Stunde betragen.

Wie wird ein Feiertag bezahlt?

Die Berechnung des Grundlohns ist, ebenso wie die Steuerfreiheit von Feiertagszuschlag, Sonntagszuschlag und Nachtzuschlag, im Einkommensteuergesetz in § 3b geregelt.

Den Grundlohn erhalten Sie, wenn Sie das monatliche Bruttogehalt des Arbeitnehmers durch die monatliche Arbeitszeit dividieren.

Rechenbeispiel I

Herr Huber ist KFZ-Mechaniker und bezieht ein Gehalt von 2.500 € brutto bei einer 40 Stunden Woche. Er übernimmt eine Schicht am Ostersonntag sowie eine am zweiten Weihnachtsfeiertag. Gemäß Arbeitsvertrag steht ihm ein Feiertagszuschlag in Höhe von 150 % zu.

Die Formel für die Berechnung des steuerfreien Zuschlags ist diese:Grundlohn x Arbeitsstunden am Feiertag x % Zuschlag

Die Formel für den Grundlohn lautet:(Monatslohn x 12) / (52 x Anzahl der wöchentliche Arbeitsstunden)

Grundlohn pro Stunde:(2.500€ brutto x 12) ÷ (52×40) = 14,42 €

Da sein Stundenlohn weniger als 25 € beträgt, ist der Zuschlag sozialversicherungsfrei.

So berechnen Sie die Zuschläge:

Ostersonntag arbeitet er 6 und am zweiten Weihnachtstag 8 Stunden.

Ostern:

14,42 € x 6 = 86,54 € + 150 % Zuschlag = 216,35 €

Weihnachten:

14,22 € x 8 = 115,38 € + 150 % Zuschlag = 288,46 €

Der Zuschlag am zweiten Weihnachtstag ist komplett steuerfrei, da der Zuschlag bis zu einer Grenze von 150 % steuerfrei ist. (Der Zuschlag am Ostersonntag ist nur zum Teil steuerfrei, da der Zuschlag nur bis zu einer Grenze von 125 % steuerfrei ist.)

Auf welchen Betrag muss Herr Huber Einkommensteuer zahlen?Grundlohn gesamt: 86,54 € + 115,38 € = 201,92 €

Zu versteuernder Anteil des Oster-Zuschlags:

129,81 € (150 %)

108,18 € (125%)

21,63 € sind zu versteuern.

Zusammen mit dem regulären Lohn muss Herr Huber einen Betrag von 223,55 € versteuern.

Rechenbeispiel II

Herr Meier erhält ein monatliches Bruttoeinkommen von 3500 € bei einer 40 Stunden Woche. Seine monatliche Arbeitszeit beträgt 174 Stunden, weil er an zwei Sonntagen arbeitet.

Auch hier ist die Formel für den steuerfreien Zuschlag:Grundlohn x Arbeitsstunden am Feiertag x % Zuschlag

Sein Grundlohn pro Stunde errechnet sich folgendermaßen:

3800 € brutto/Monat ÷ 174 Stunden/Monat = 21,8 €

Sein Lohnzuschlag errechnet sich wie folgt:

21,8 € x 50% x 8 Stunden= 87,2 €

Da der Grundlohn weniger als 25 € brutto pro Stunde beträgt, sind die Zuschläge beitragsfrei. Die beitragsfreien Höchstbeträge sind gestaffelt:

25 % Zuschlag für 6,25 € Höchstbetrag

40 % Zuschlag für 10 € Höchstbetrag

50 % Zuschlag für 12,50 € Höchstbetrag

125 % Zuschlag für 31,25 € Höchstbetrag

150 % Zuschlag für 37,50 € Höchstbetrag

Aus dem Beispiel Meier errechnet sich dieser beitragsfreie Zuschlag:

8 Std x 12,50 € = 100 €

Für seinen Lohnzuschlag muss er keine Sozialversicherungspflicht zahlen.

Sollte der Grundlohn von Herrn Meier mehr als 25 € brutto die Stunde betragen, dann muss er auf einen Anteil Sozialversicherungsbeiträge zahlen:

Steuerfreier Zuschlag – beitragsfreier Zuschlag = beitragspflichtiger Anteil

Vorausgesetzt der Grundlohn beträgt 27,50 € brutto die Stunde, ergibt sich daraus dieser steuerfreie Zuschlag:

27,50 € x 50 % x 8 Std = 110 €

Daraus ergibt sich ein beitragspflichtiger Anteil:

110 € (steuerfreier Zuschlag) – 100 € (beitragsfreier Zuschlag) = 10 €

Feiertagsregelung – Unterschiede nach Bundesland

Grundsätzlich hängen die gesetzlichen Feiertage vom Arbeitsplatz und den landesspezifischen Bestimmungen ab. Hier finden Sie die verschiedenen Regelungen an den unterschiedlichen Feiertagen:

Ostern und Pfingsten

Außer in Brandenburg sind in 15 von 16 Bundesländern weder Ostersonntag noch Pfingstsonntag gesetzliche Feiertage. Dennoch gelten Ostersonntag und Pfingstsonntag lohnsteuerrechtlich als gesetzliche Feiertage.

Für alle Osterfeiertage (Karfreitag / Ostersonntag / Ostermontag) gilt der steuerfreie Feiertagszuschlag von 125 %.

Für alle Pfingstfeiertage (Pfingstsonntag / Pfingstmontag) gilt der steuerfreie Feiertagszuschlag von 125 %.

Für Ostersonntag und Pfingstsonntag gilt: Hier können Arbeitnehmer mit Anspruch auf Feiertags- und Sonntagszuschläge lediglich einen Sonntagszuschlag, keinen Feiertagszuschlag, fordern.

Für Ostersonntag und Pfingstsonntag gilt auch: Nur ein Feiertagszuschlag von bis zu 125 % bleibt steuerfrei. Es können nicht Feiertagszuschlag (125 %) und Sonntagszuschlag (50 %) addiert werden (175 %) .

1. Mai

Wer am 1. Mai Dienst hat, erhält für "besondere Feiertagsarbeiten” einen steuerfreien Zuschlag von 150 %, auch dann, wenn der 1. Mai ein Sonntag ist.

Weihnachten

Auch an Weihnachten wird der erhöhte Zuschlag von 150 % gezahlt – am 24.12. ab 14 Uhr sowie am 25. und 26. Dezember ganztags.

Silvester

An Silvester gibt es für Arbeit ab 14 Uhr ebenfalls eine steuerliche Begünstigung, allerdings liegt der Feiertagszuschlag bei maximal 125 %.

Nachtarbeitszuschlag

Wer an Sonn- und Feiertagen auch noch Nachtarbeit (Arbeit zwischen 20 und 6 Uhr) leistet, der erhält neben dem steuerfreien Feiertagszuschlag von 125 % einen Nachtarbeitszuschlag in Höhe von bis zu 25 %. In den Nächten von Feiertagen ist demnach ein steuerfreier Zuschlag von bis zu 150 % drin; in der Mainacht sogar bis zu 175 %.

Voraussetzung für eine Steuerbefreiung ist eine Einzelaufstellungen der tatsächlich nächtlich geleisteten Arbeit.

Überstunden und Mehrarbeit

Während Sonntagszuschläge, Feiertagszuschläge und Nachtarbeitszuschläge Steuer- und beitragsfrei sind, greift für alle anderen Zuschläge die Steuer- und Beitragspflicht: Zuschläge für Überstunden oder Mehrarbeit etwa unterliegen der Steuerpflicht.

Fehler bei der Lohnabrechnung vermeiden

Lohnzuschläge bleiben nur dann steuerfrei, wenn die geleistete Sonntags-, Feiertags- oder Nachtarbeit nachgewiesen bzw. dokumentiert wurde. Was, wenn der Arbeitgeber hierbei einen Fehler macht und auch die Lohnabrechnung (engl.: Payroll) entsprechend fehlerhaft ist, sprich: Die Arbeit als steuerpflichtig behandelt?

Dann hat HR einen unzufriedenen Mitarbeiter vor sich, denn nichts verärgert einen Mitarbeiter so sehr wie Fehler in der Gehaltsabrechnung. Denn auf den Mitarbeiter kommt jetzt mehr Papierkram bei der Steuerabrechnung zu. Er muss/kann im Zuge seiner Einkommensteuerveranlagung die Steuerfreiheit der Feiertags-, Nacht- und Sonntagszuschläge geltend machen. In anderen Worten: Die Lohnsteuerbescheinigung hat keine bindende Wirkung für die Einkommensteuerveranlagung.

Disclaimer

Wir machen darauf aufmerksam, dass unser Web-Angebot lediglich dem unverbindlichen Informationszweck dient und keine Rechtsberatung im eigentlichen Sinne darstellt. Der Inhalt dieses Angebots kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle angebotenen Informationen ohne Gewähr auf Richtigkeit und Vollständigkeit. Die Inhalte unserer Internetseite – vor allem die Rechtsbeiträge – werden mit größter Sorgfalt recherchiert. Dennoch kann der Anbieter keine Haftung für die Richtigkeit, Vollständigkeit und Aktualität der bereitgestellten Informationen übernehmen. Die Informationen sind insbesondere auch allgemeiner Art und stellen keine Rechtsberatung im Einzelfall dar. Zur Lösung von konkreten Rechtsfällen konsultieren Sie bitte unbedingt einen Rechtsanwalt.