Lohnpfändung: Definition, Grenzen und Vorgehen

Ihnen als Arbeitgeber liegt ein Beschluss zur Lohnpfändung vor? Erfahren Sie, was Sie jetzt unbedingt beachten müssen und wie viel vom Gehalt Ihrer Angestellten überhaupt gepfändet werden darf.

Mit dieser Excel-Vorlage ersparen Sie sich Stress bei der Lohnabrechnung. Lohnrechner-Vorlage hier herunterladen.Definition Lohnpfändung

Die Lohnpfändung ist in der Zivilprozessordnung (ZPO) geregelt und stellt eine Zwangsvollstreckung dar. Dabei werden die pfändbaren Teile des Arbeitslohns vom Arbeitgeber einbehalten und direkt an einen oder mehrere Schuldner der Arbeitnehmenden ausbezahlt. Damit Arbeitnehmer:innen und ihrer unterhaltsberechtigten Familie genügend Lohn für das Nötigste bleibt, existieren Pfändungsgrenzen. Bei der Lohnpfändung muss der Arbeitgeber den pfändbaren Teil des Gehalts selbst berechnen und abführen – er wird Drittschuldner der Gläubiger.

Key Facts:

Der pfändbare Lohnanteil besteht aus dem Nettoeinkommen und geldwerten Vorteilen abzüglich der individuellen Pfändungsfreigrenze. Zusätzlich existieren zahlreiche Ausnahmeregelungen.

Gehen Sie bei der Berechnung des Pfändungsbetrags äußerst sorgfältig vor. Bei Fehlern sind Sie schadensersatzpflichtig.

Bei der Bedienung mehrerer Forderungen gilt, dass die älteste Forderung zuerst getilgt werden muss.

Die Lohnpfändung ist in der Regel kein Kündigungsgrund. Die Kosten für die Bearbeitung trägt gewöhnlich der Arbeitgeber.

Was kann gepfändet werden?

Wie bereits erwähnt, sind nur Teile des Gehalts pfändbar. In den §§ 850a-i ZPO werden zahlreiche Szenarien erläutert:

Von einer Gehaltspfändung ausgeschlossen sind:

Urlaubs- und Treuegelder, Zahlungen anlässlich eines besonderen Betriebsereignisses (z. B. ein Jubiläum) – sofern der übliche Rahmen nicht überstiegen wird

Ebenfalls im üblichen Rahmen: Aufwandsentschädigungen (z. B. für selbstgestelltes Arbeitsmaterial, Spesen, Gefahrenzulagen sowie Schmutz- und Erschwerniszulagen)

Blindenzulagen

Beihilfen/Geschenke zur Geburt, Eheschließung und Begründung einer Lebenspartnerschaft (sofern die Vollstreckung anderweitig veranlasst ist)

Studienbeihilfen, Erziehungsgelder u. Ä.

Aus Arbeitsverhältnissen entstehende Sterbe- und Gnadenbezüge

Bedingt pfändbar:

Berufsunfähigkeitsrenten, Bezüge aus Witwen-, Waisen-, Hilfs- und Krankenkassen

Ansprüche aus Lebensversicherungen

Einkünfte aus Stiftungen oder Fürsorge für Dritte

Teilweise pfändbar:

50 % des durch Überstunden erzielten Einkommens

Weihnachtsgeld, das 670 Euro übersteigt (§ 850a Nr. 4 ZPO)

Auch über diese Regelungen hinaus gelten viele Ausnahmen. Beispielsweise können Arbeitnehmer:innen den anteiligen Schutz einer zu erwartenden Abfindungszahlung (§ 850i ZPO), das Heraufsetzen des unpfändbaren Lohnanteils (§ 850f ZPO) oder eine vorübergehende Einstellung der Lohnpfändung beantragen (§ 765a ZPO).

Was bleibt also übrig? Unter Berücksichtigung der oben genannten und weiteren gesetzlichen Bestimmungen können vor allem der Nettolohn und bestimmte geldwerte Vorteile(z. B. die Privatnutzung des Firmenwagens) gepfändet werden. Bei der Pfändung von geldwerten Vorteilen obliegt es dem Arbeitgeber zu berechnen, inwieweit sich das Einkommen des Schuldners bzw. der Schuldnerin durch die Leistungen erhöht.

Gut zu wissen: Wie sieht es mit der Pfändung von Zuschlägen für Schicht-, Samstags-, Vorfest-, Sonntags-, Feiertags- und Nachtarbeit aus? Laut dem Urteil des Bundesarbeitsgerichts 10 AZR 859/16 entlohnen Sonntags-, Feiertags- und Nachtzuschläge eine besondere Erschwernis und sind deswegen nach § 850a Nr. 3 ZPO unpfändbar. Dies gilt laut dem BAG jedoch nicht für Schicht-, Samstags- und Vorfestarbeitszuschläge.

Pfändungsgrenzen

Zur Existenzsicherung gelten bei der Lohnpfändung bestimmte Pfändungsgrenzen – auch Pfändungsfreigrenze genannt. Sind Schuldner:innen für weitere Personen unterhaltspflichtig, erhöht sich die Pfändungsgrenze mit deren Anzahl.

Zur leichteren Bestimmung des einzubehaltenden Pfändungsbetrags sollten Arbeitgeber die amtliche Pfändungstabelle (gültig vom 1.7.2024 bis zum 30.6.2025) konsultieren. Die Beträge beziehen sich auf das pfändbare monatliche, wöchentliche oder tägliche Nettoeinkommen der Arbeitnehmer:innen. In der Pfändungstabelle findet sich ebenso ein Oberbetrag, ab dem das zusätzliche Gehalt voll pfändbar ist. Der unpfändbare monatliche Grundbetrag liegt für Arbeitnehmer:innen ohne Unterhaltspflichten seit dem 1.7.2024 bei 1.491,75 Euro, der obere Betrag bei 4.573,10 Euro. Die Grenzen werden zum ersten Juli jedes Jahres angepasst.

Hinweis: Auch das Gehalt aus Kurzarbeitergeld kann gepfändet werden, wenn es über der Freigrenze liegt. Ist eine Lohnpfändung bereits im Gange, ist gegebenenfalls eine gesonderte Beantragung vonnöten.

Lesetipp: Verschiedene Arten der Entlohnung: Was ist Zeitlohn? Was ist Prämienlohn? Was ist Akkordlohn?

Lohnpfändung Schritt für Schritt

Wird Ihnen als Arbeitgeber durch einen Gerichtsvollzieher ein Pfändungs- und Überweisungsbeschluss überstellt, sollten Sie schnell handeln. Falls Sie den pfändbaren Anteil des Lohns weiterhin an Arbeitnehmer:innen auszahlen, riskieren Sie eine Klage auf Schadensersatz durch den Gläubiger.

Hinweis: Neben Lohnpfändungen können Gläubiger den Arbeitgeber auch mit einer Lohnabtretung konfrontieren. Dafür gelten ähnliche Rahmenbedingungen wie bei einer Pfändung. Die Lohnabtretung ist eine Vereinbarung, bei der sich der Schuldner vertraglich verpflichtet, z. B. im Rahmen eines Kreditvertrags, den pfändbaren Lohn an den Gläubiger abzutreten, sobald er in Zahlungsverzug gerät. Der Gläubiger muss nach Eintreten des Zahlungsverzugs lediglich eine Kopie des Vertrags beim Arbeitgeber vorlegen – ein vollstreckbarer Titel oder ein Gerichtsbeschluss ist nicht nötig. Zur Bestimmung der Reihenfolge der Abgeltung mehrerer Forderungen gilt das Datum des Vertragsabschlusses. Das Bedienen der Lohnabtretung kann in der Betriebsvereinbarung, im Tarif- oder Arbeitsvertrag geregelt und ausgeschlossen werden.

Wichtig: Begeben sich Arbeitnehmer:innen in die Privatinsolvenz, wird die Lohnpfändung ungültig, da das (pfändbare) Gehalt Teil der Insolvenzmasse wird. Für einen reibungslosen Ablauf der Lohnpfändung sollten Sie ab Eingang eines Pfändungs- und Überweisungsbeschlusses folgende Schritte unternehmen:

1. Prüfung

Bevor Sie weitere Schritte ergreifen, prüfen Sie den zugestellten Pfändungsbeschluss gründlich. Handelt es sich um Ihre Mitarbeitende? Sind sie bereits in Privatinsolvenz? Muss die Forderung bedient werden?

2. Überblick

Legen Sie eine Liste aller offenen Forderungen an und sortieren Sie sie nach Eingang der Pfändungsbeschlüsse. Ordnen Sie auch eingegangene Lohnabtretungen unter Beachtung des Vertragsdatums ein.

3. Berechnung des pfändbaren Gehaltsanteils

Der nächste Schritt ist die Berechnung des Pfändungseinkommens. Seien Sie hier äußerst sorgfältig. Bei Berechnungsfehlern drohen Schadensersatzansprüche der Gläubiger oder Schuldner – eine ordentlich geführte Lohnabrechnung verringert den Arbeitsaufwand und das Fehlerrisiko. Ordnen Sie das gepfändete Einkommen der Liste der offenen Forderungen zu. Die älteste Forderung muss zuerst bedient werden. Bei Fragen unterstützt Sie das zuständige Vollstreckungsgericht.

Sonderfall Unterhaltsansprüche: Auch bei Unterhaltspfändungen muss der Gläubiger abwarten, bis die vorhergehenden Pfändungen bedient sind. Jedoch können Unterhaltsberechtigte beim Vollstreckungsgericht erwirken, dass sie Zahlungen aus dem normalerweise unpfändbaren Einkommen erhalten. Die Pfändungstabelle wird dann hinfällig und das Gericht legt den vor der Pfändung geschützten Betrag zum Lebensunterhalt individuell fest. Die Differenz zwischen dem Pfändungsfreibetrag und der individuell festgelegten Grenze nennt man Vorrechtsbereich.

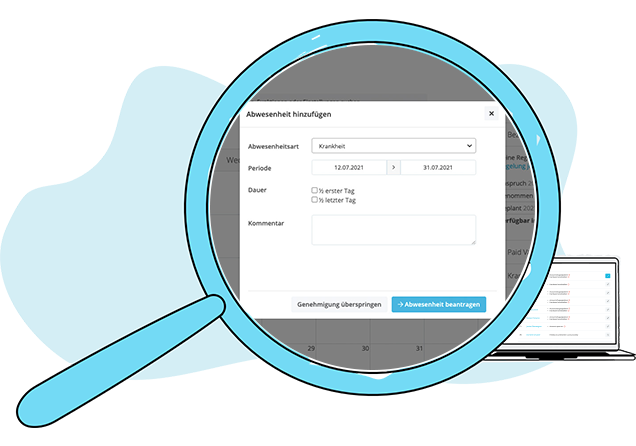

Kostenlose Lohnabrechner-Vorlage

Berechnen Sie auf Basis der Arbeitszeit und des Stundenlohns das Bruttogehalt Ihrer Mitarbeiter und sparen Sie sich Stress bei der Lohnabrechnung.

Jetzt Excel-Vorlage herunterladen4. Suchen Sie das Mitarbeitergespräch

Ihre Mitarbeiter:innen werden ebenso über den Vollstreckungsbescheid informiert und sie sollten sich unmittelbar mit Ihnen in Kontakt setzen. Andernfalls ergreifen Sie die Initiative und bitten um ein vertrauliches Gespräch. Legen Sie dar, was auf den Schuldner zukommt und gehen Sie auch auf den zusätzlichen Aufwand auf Ihrer Seite ein. Besteht eine arbeitsvertragliche Regelung hinsichtlich der Kostenübernahme bei Lohnpfändungen, informieren Sie Ihre Arbeitnehmer:innen über die zu erwartenden Erstattungskosten.

5. Information des Gläubigers bzw. der Gläubigerin

Informieren Sie den Gläubiger über Ihre Berechnungen. Hat dieser die Abgabe einer Drittschuldnererklärung ausdrücklich verlangt, sind Sie verpflichtet, diese innerhalb von zwei Wochen ab Erhalt des Beschlusses abzugeben. Reagieren Sie nicht fristgemäß, riskieren Sie eine Schadensersatzklage des Gläubigers bzw. der Gläubigerin. Die Drittschuldnererklärung muss unter anderem Angaben dazu enthalten, ob …

Sie die Forderung anerkennen sowie bedienen werden

andere Gläubiger existieren und welche Ansprüche diese erheben

der pfändbare Lohn bereits von anderen Gläubigern beansprucht wird und falls ja, in welcher Höhe

Die genaue Regelung findet sich in § 840 ZPO. Hinweis: Laut BGH-Urteil VII ZB 50/11 hat der Gläubiger bei der Lohnpfändung auf Antrag Anspruch auf die Übermittlung der Lohnabrechnung (engl.: Payroll) des Schuldners bzw. der Schuldnerin.

6. Bedienung der Forderungen

Bedienen Sie die Forderungen nach Wirksamkeitsdatum und informieren Sie Ihre Mitarbeitenden. Achten Sie zudem auf eine rechtzeitige und vollständige Überweisung.

7. Dokumentation

Im Rahmen der Lohnpfändung empfiehlt sich eine lückenlose und vor allem nachvollziehbare Dokumentation, um auf eventuell aufkommende Klagen optimal vorbereitet zu sein.

Hinweis: Sie haben gegenüber den Arbeitnehmer:innen keinen pauschalen Erstattungsanspruch hinsichtlich des Arbeitsaufwands zur Bearbeitung der Lohnpfändung. Mehr Informationen dazu bietet das BAG Urteil vom 18. Juli 2006 – Aktennummer 1 AZR 578/05. Lediglich eine individuelle Vereinbarung im Rahmen des Arbeitsvertrags kann zu einem Erstattungsanspruch führen.

Kündigung wegen Lohnpfändung

Lohnpfändungen bedeuten für den Arbeitgeber einen hohen Verwaltungsaufwand. Zusätzlich setzt er sich beim Abgeben der Drittschuldnererklärungen sowie bei der Pfändung des Arbeitslohns Haftungsrisiken aus. Dennoch ist eine Lohnpfändung in der Regel kein Kündigungsgrund.

Erhöht sich der Arbeitsaufwand durch eine Vielzahl an Lohnpfändungen allerdings so stark, dass durch den Mehraufwand schwerwiegende Betriebsstörungen auftreten, kann an eine Kündigung gedacht werden. Die Störung muss in diesem Fall eindeutig nachweisbar sein.

Haben Arbeitnehmer:innen eine besondere Vertrauensstellung inne, kann eine rechtmäßige Kündigung ebenfalls einfacher angestrebt werden. Dies gilt vor allem für Beschäftigungsverhältnisse, bei denen Angestellte Zugriff auf das Vermögen des Unternehmens oder der Kunden haben. Auch hier ist abzuwägen, ob die Lohnpfändung einer unverschuldeten Notlage entsprungen ist. Falls dem nicht so ist, muss geprüft werden, ob eine Änderung der finanziellen Lage in Sicht ist, wie hoch die Verschuldung ausfällt und wie viele Lohnpfändungen in welchem Zeitraum für den Arbeitnehmenden bzw. die Arbeitnehmende bearbeitet werden müssen.

Im Handumdrehen zur fertigen Lohnabrechnung

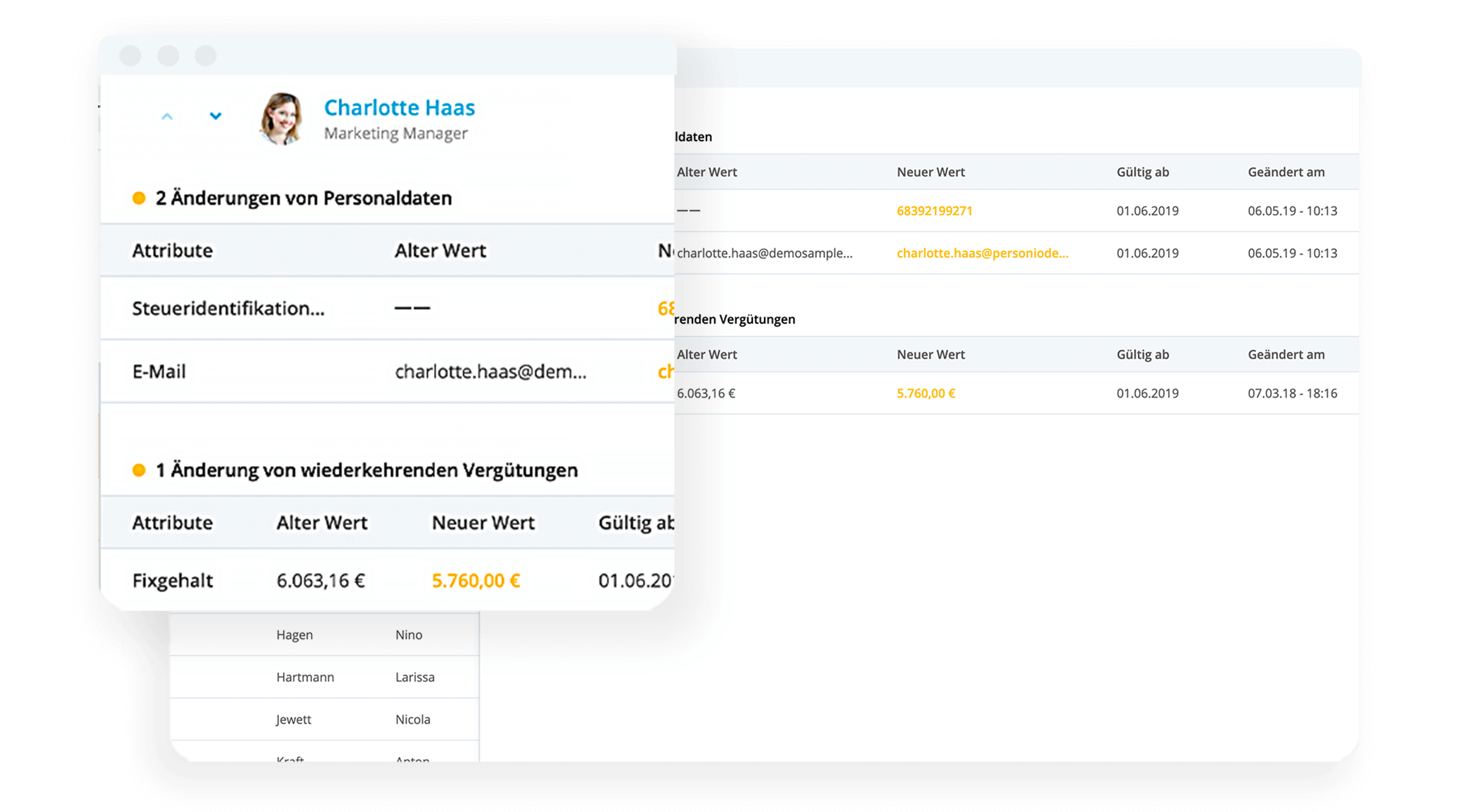

Mehr Zeit für Wichtiges! Durch eine nahtlose Integration der DATEV-Lohnabrechnungsprogramme mit Personio übermitteln Sie Ihre Lohndaten per Klick an das DATEV-Rechenzentrum.

Mehr zur Lohnabrechung mit PersonioKontopfändung vs. Lohnpfändung

Im Gegensatz zur Lohnpfändung erfährt der Arbeitgeber bei der Kontopfändung nichts von der Pfändung und muss somit nicht tätig werden. Stattdessen wird die Bank Drittschuldner und muss die Forderungen der Gläubiger bedienen. Um zu verhindern, dass der gesamte Kontobetrag ausgezahlt wird, können Schuldner ein einziges Pfändungsschutzkonto (§ 850k ZPO), kurz P-Konto, einrichten lassen. Dieses schützt den unpfändbaren Monatsfreibetrag. Zur Berechnung des individuellen Freibetrags stehen zahlreiche Online-Tools zur Verfügung. Im Falle einer gleichzeitigen Lohn- und Kontopfändung sollte der Schuldner einen Anpassungsantrag beim Vollstreckungsgericht einreichen.

Zusammenfassung

Als Arbeitgeber sind Sie zur Bearbeitung eines Lohnpfändungsbescheids sowie zum korrekten Einbehalten und Abführen des pfändbaren Lohns gesetzlich verpflichtet. Einmalige oder gelegentlich auftretende Lohnpfändungen sind kein Kündigungsgrund, den Mehraufwand muss der Arbeitgeber in der Regel selbst tragen.

FAQ Lohnpfändung

Was ist eine Lohnpfändung?

Im Rahmen der Lohnpfändung behält der Arbeitgeber die pfändbaren Teile des Arbeitslohns eines Angestellten ein und führt diese an berechtigte Gläubiger ab. Die Lohnpfändung ist in der Zivilprozessordnung geregelt (ZPO) und schützt das Existenzminimum des Schuldners bzw. der Schuldnerin.

Können Mitarbeiter:innen wegen einer Lohnpfändung gekündigt werden?

In der Regel stellt eine Lohnpfändung keinen Kündigungsgrund dar. Nur in bestimmten Situationen – beispielsweise bei ernsthafter Störung der betrieblichen Abläufe oder bei Angestellten in Vertrauenspositionen – ist eine rechtmäßige Kündigung möglich.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.