Betriebsausgaben: Definition, Beispiele und Abzugsfähigkeit

Sie sind das Salz in der Suppe der Buchführung – die Betriebsausgaben. Denn was auf den ersten Blick nach einer einfachen Gleichung „Ausgaben = Betriebsausgaben“ klingt, entpuppt sich bei genauer Betrachtung als durchaus komplexe Aufgabe. Insbesondere die Vermischung von betrieblich und privat veranlassten Aufwendungen macht das Thema Betriebsausgaben kompliziert. Und auch die steuerrechtliche Unterscheidung zwischen voll abzugsfähigen, nicht abzugsfähigen und nur beschränkt abzugsfähigen Betriebsausgaben erfordert volle Konzentration.

Mit unserer Übersicht der einzelnen Betriebsausgaben und den Erläuterungen zu wichtigen Nebenaspekten wie Betriebsausgaben-Pauschale, Spenden oder Geschenken sind Sie auf der sicheren Seite.

So sparen Sie Kosten im HR und minimieren Betriebsausgaben.Inhalt

- 1Was sind Betriebsausgaben?

- 2Betriebsausgaben in der Übersicht: uneingeschränkt abzugsfähig, nicht abzugsfähig, nur beschränkt abzugsfähig

- 3Vorweggenommene Betriebsausgaben und nachträgliche Betriebsausgaben

- 4Betriebsausgaben Pauschale

- 5Betriebsausgaben absetzen

- 6Betriebsausgaben: Spenden

- 7Betriebsausgaben: Geschenke

Was sind Betriebsausgaben?

Als Betriebsausgaben bezeichnet man im Steuerrecht jene Ausgaben, die durch das Unternehmen bzw. „den Betrieb veranlasst“ sind. Mit anderen Worten: Betriebsausgaben sind jene Aufwendungen, die aufgrund der betrieblichen Tätigkeit anfallen. Denn ohne Betriebsausgaben kann ein Unternehmen seinen betrieblichen Zweck nicht erfüllen, ganz gleich, ob es sich um einen Gewerbebetrieb, einen Betrieb in der Land- oder Forstwirtschaft oder um eine selbstständige Tätigkeit handelt.

Steuerrechtlich geregelt sind die Betriebskosten in§ 4 Abs. 4 des Einkommensteuergesetzes (EstG). Warum ist die einwandfreie Identifikation von Betriebsausgaben so wichtig? Abzugsfähige Betriebskosten mindern den Gewinn des Unternehmens und senken dadurch dessen steuerliche Bemessungsgrundlage.

Es spielt dabei grundsätzlich keine Rolle, ob die Betriebsausgaben

notwendig

üblich oder

zweckmäßig sind

Werden allerdings eines oder mehrere dieser drei Kriterien bei Betriebsausgaben nicht erfüllt, kann die Folge eine Betriebsprüfung im Unternehmen sein. In deren Rahmen wird dann geprüft, ob die gemachten Aufwendungen doch privat und eben nicht betrieblich veranlasst waren. Sind sie privat, können die Ausgaben nicht abgesetzt werden. Der Unternehmensgewinn wird nicht gemindert.

Beispiel: Geschäftsführer Anfang unternimmt eine dreitägige Reise, auf der private und betriebliche Zwecke vermischt sind. Steuerlich betrachtet muss er deshalb die entstandenen Aufwendungen für privat und betrieblich aufteilen. Auf seiner Reise besucht er ein Partnerunternehmen, hält sich dort etwa vier Stunden auf und bespricht die Auftragslage. Sein zeitlicher Aufwand ist im Verhältnis zur Gesamtdauer so so gering, dass er die Ausgaben für die Reise nicht als betrieblich veranlasste Betriebsausgaben abziehen kann.

Das Steuerrecht unterscheidet zwischen

uneingeschränkt abzugsfähigen

nicht oder nur beschränkt abzugsfähigen Betriebsausgaben

sowie zwischen

vorweggenommenen und

nachträglichen Betriebsausgaben

Was sich hinter diesen Begrifflichkeiten verbirgt, erfahren Sie im folgenden Kapitel.

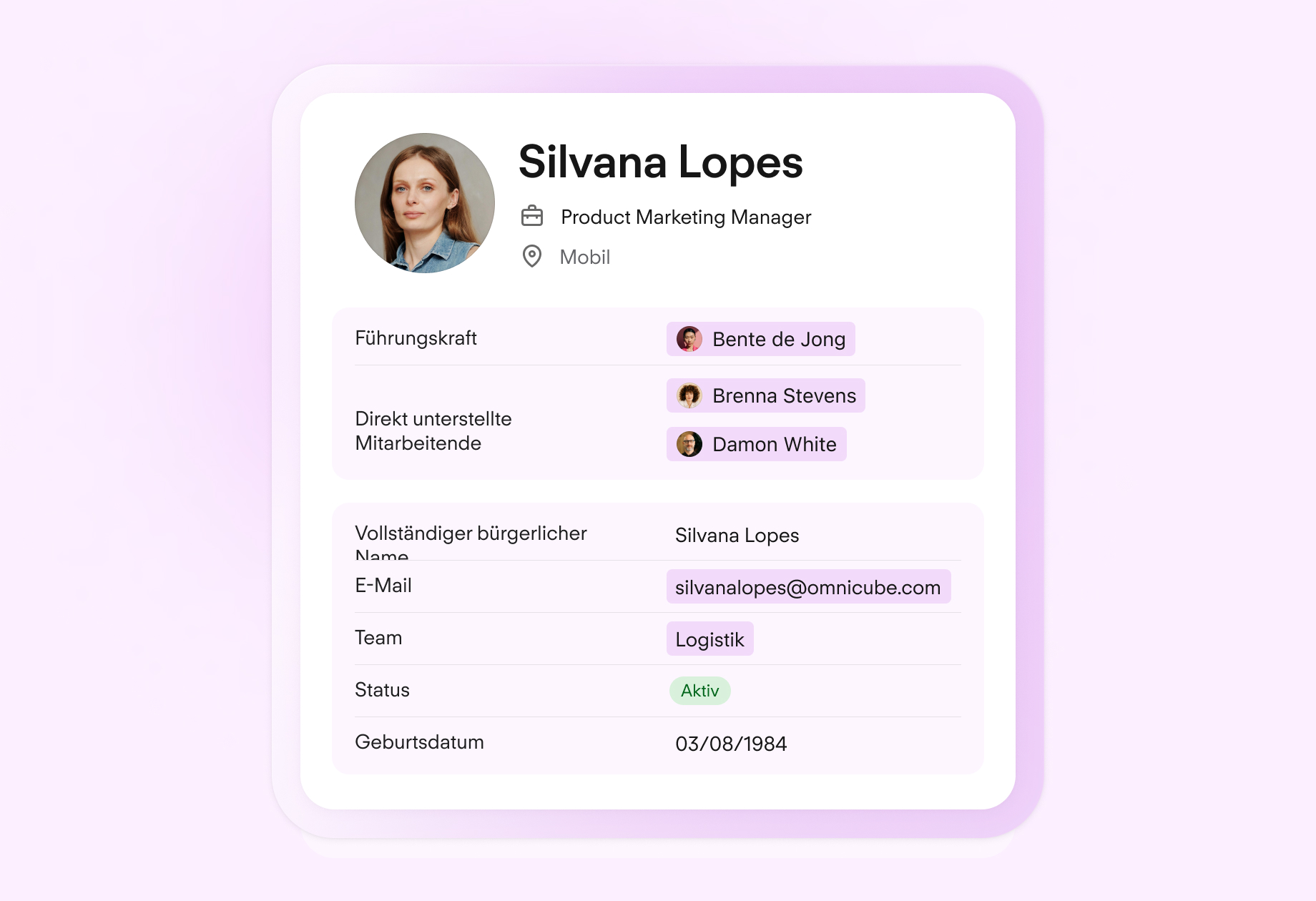

Mitarbeiterdaten zentral und übersichtlich pflegen

Speichern und bearbeiten Sie Daten sowie Dokumente fehlerfrei, vollständig und gesetzlich konform an einem Ort: Personio. So hat das Listenchaos endlich ein Ende.

Daten zentral speichernBetriebsausgaben in der Übersicht: uneingeschränkt abzugsfähig, nicht abzugsfähig, nur beschränkt abzugsfähig

Uneingeschränkt abzugsfähige Betriebsausgaben

Zu den uneingeschränkt abzugsfähigen Betriebsausgaben zählen beispielhaft folgende Kosten:

Personalkosten: Darunter fallen etwa Löhne und Gehälter, Provisionen, Sonderzahlungen

Betriebssteuern und Aufwendungen für Versicherungen: Bei der Rechtsform GmbH sind dies z.B. Körperschaftssteuer, Lohnsteuer, Kapitalertragsteuer, Grundsteuer, Grunderwerbsteuer, Solidaritätszuschlag, Umsatzsteuer; Betriebshaftpflichtversicherung, Berufshaftpflichtversicherung, Vermögensschadenhaftpflicht, Betriebsunterbrechungsversicherung, Gewerbliche Gebäudeversicherung, Inhaltsversicherung etc.

Bürokosten: Mietkosten der Unternehmensräume, Telefonkosten, Hardware- und Softwarekosten, Strom- und Heizkosten, Büromaterialien, Fachliteratur etc.

Fortbildungskosten für Belegschaft

Kraftfahrzeugkosten

Sozialabgaben

Rückstellungen

Beiträge für Berufsverbände

Abschreibungen

Dienstleistungen externer Unternehmen

Kontoführungskosten

Prozesskosten

Werbekosten (Marketing, PR, Werbung etc.) – Achtung: Werbekosten sind keine Werbungskosten!

Nicht sofort abzugsfähige Betriebsausgaben sind etwa mit der Anschaffung von Anlagegegenständen verbunden, die sich allerdings erst im Rahmen der Abschreibung als Betriebsausgabe auswirken.

Nicht abzugsfähige Betriebsausgaben

Im§ 12 Abs. 5 EStG finden sich Informationen zu jenen Ausgaben, die „den Gewinn nicht mindern“ dürfen und deshalb nicht abzugsfähig sind. Dazu zählen

Geschenke für Externe, die pro Jahr den Wert von 35 € übersteigen (zur Ausnahme siehe Punkt 7 dieses Textes)

Geldstrafen

Freiwillige Zuwendungen

Einkommenssteuer und andere persönliche Steuern des Steuerpflichtigen

Aufwendungen zur privaten Lebensführung und dem Unterhalt von Angehörigen

Aufwendungen des Steuerpflichtigen für die Erstausbildung oder das Erststudium (sofern diese nicht in einem Angestelltenverhältnis stattfinden)

Zinsen auf hinterzogene Steuern

Unangemessen hohe Bewirtungskosten

Fahrtkosten, die über der Entfernungspauschale liegen

Nur beschränkt abzugsfähige Betriebsausgaben

In § 4 Abs. 4a, 5 und 9 EStG werden wichtige Informationen zur begrenzten Abzugsfähigkeit der Betriebsausgaben dargestellt. Hierbei steht immer die Frage im Mittelpunkt, ob es wirklich einen betrieblichen Grund für die Veranlassung der Kosten gab oder ob diese mit der privaten Lebensführung in Verbindung gebracht werden.

Ordnungs- und Bußgelder (z.B. Geldbußen zur Ahndung von Kartellverfahren)

Aufwendungen für die Bewirtung von Geschäftspartnern aus geschäftlichem Anlass (bis zu 70 Prozent der Kosten, die restlichen 30 Prozent sind nicht absetzbar)

Repräsentationskosten – soweit sie „nach allgemeiner Verkehrsauffassung nicht als unangemessen anzusehen sind“ (§ 4 Abs. 5 Nr. 7 EStG) – damit ist z.B. ein besonders teures Auto eines Geschäftsführers oder eine extrem luxuriöse Ausstattung der Geschäftsräume gemeint

Kosten für den Arbeitsweg

Kosten für das häusliche Arbeitszimmer, wenn es nicht den Mittelpunkt der beruflichen Tätigkeit darstellt – dann sind alle Kosten als Betriebsausgaben absetzbar

Kosten für das Geschäftsauto nur beschränkt abzugsfähig, wenn das Fahrzeug auch zu privaten Zwecken genutzt wird

Vorweggenommene Betriebsausgaben und nachträgliche Betriebsausgaben

Vorweggenommene Betriebsausgaben

Die Gründung eines Unternehmens bedarf sorgfältiger Vorbereitung, deshalb können vor der Gründung auch zum Beispiel Kosten für Messe- oder Konferenzbesuche, Weiterbildungen von Mitarbeitenden, Beratungskosten zur Gründung oder für den Bau eines Firmengebäudes anfallen. Diese Ausgaben werden als vorweggenommene Betriebsausgaben bezeichnet und sind abzugsfähig. Wie bereits erwähnt, muss immer der direkte wirtschaftliche Zusammenhang der Aufwendungen zum zu gründenden Unternehmen klar sein und im besten Fall auch gegenüber dem Finanzamt erklärt werden können. Auch die Gewerbesteuer zählt zu den vorweggenommenen Betriebsausgaben.

Nachträgliche Betriebsausgaben

Wenn ein Unternehmen geschlossen wurde und dessen betriebliche Tätigkeit beendet wurde, können Schuldzinsen als nachträgliche Betriebsausgaben abgesetzt werden. Denn hier besteht ein direkter Zusammenhang zu den (abgeschlossenen) wirtschaftlichen Aktivitäten des Unternehmens.

Die größten Kostentreiber im HR

Wussten Sie, dass Sie im HR mehr Geld ausgeben, als es eigentlich nötig wäre? Unser Leitfaden stellt Ihnen die fünf größten Kostentreiber im HR vor und zeigt, wie Sie sie eliminieren.

Jetzt Leitfaden herunterladenBetriebsausgaben Pauschale

Für bestimmte Berufsgruppen ist im Steuerrecht ein pauschaler Betriebsausgabenabzug möglich. Höhere Betriebsausgaben können von diesen Berufsgruppen aber nachgewiesen und damit dann auch geltend gemacht werden. Folgende Berufe profitieren von einer Betriebsausgaben-Pauschale:

Hauptberuflich selbstständige Journalisten und Schriftsteller

Maximal 30 Prozent der Betriebseinnahmen oder 2.455 € pro Jahr

Selbstständige Hebammen

Maximal 25 Prozent der Betriebseinnahmen oder 1.535 € pro Jahr

Nebenberuflich tätige Schriftsteller, Künstler, Wissenschaftler, Lehr- oder Prüfungskräfte

Maximal 25 Prozent oder 614 €

Tagesmütter und Tagespflegepersonal

Maximal 300 € pro Monat (bei einer täglichen Betreuungszeit von acht Stunden und mehr pro Kind)

Übungsleiter

Maximal 2.400 € pro Jahr

Ehrenamtliche Tätigkeit

Maximal 720 € pro Jahr

Diese Pauschalen sind selbstverständlich nur dann sinnvoll, wenn entweder geringe Betriebseinnahmen vorliegen oder die Kosten gering sind. Eine tabellarische Übersicht über die tatsächlich angefallenen Kosten und Einnahmen hilft bei der Entscheidung. Ein unterjähriger Wechsel in der Besteuerung von der Pauschale zu den tatsächlich erfassten Kosten ist nicht möglich.

Betriebsausgaben absetzen

Im Gegensatz zu den genannten Berufsgruppen müssen alle anderen Unternehmen ihre Betriebsausgaben einzeln erfassen. Dabei müssen Belege gesammelt und eingereicht werden.

Noch einmal zusammengefasst: Es können ausschließlich jene Betriebsausgaben abgesetzt werden, die in einem wirtschaftlichen Zusammenhang zum Betrieb oder Unternehmen stehen oder vom Betrieb wirtschaftlich veranlasst werden.

Im Rahmen der Steuererklärung muss geprüft werden, welche der Betriebsausgaben abzugsfähig sind und welche nicht. Dabei wird – wie oben bereit beschrieben – zwischen den voll abzugsfähigen, den nicht oder den nur beschränkt abzugsfähigen Betriebsausgaben unterschieden und die einzelnen Aufwendungen entsprechend dieser Gliederung in der Steuererklärung aufgeteilt.

Sogenannte durchlaufende Posten zählen übrigens weder zu den Betriebseinnahmen noch zu den Betriebsausgaben, es handelt sich um Beträge, die im Namen eines Dritten vereinnahmt und verausgabt werden. Auch wenn sie sich nicht auf den Gewinn eines Unternehmens auswirken, müssen sie in der Bilanz erfasst werden.

Betriebsausgaben: Spenden

Ob Spenden als Betriebsausgaben anerkannt werden, hängt von der Gesellschaftsform des Unternehmens ab, das spendet. Selbstständige oder Personengesellschaften (wie z.B. GBR, OGH oder Kommanditgesellschaft) können Spenden nicht als Betriebsausgaben gelten machen. Es fehlt hierbei der wirtschaftliche Zusammenhang zum Betrieb. Stattdessen können Spenden als sogenannte Sonderausgaben in der Einkommensteuererklärung angegeben werden. Anders sieht es bei Kapitalgesellschaften (wie z.B. AG, SE, KGaA, GmbH) aus – diese können Spenden bis zu einer gewissen Höhe in der Regel als Betriebsausgabe absetzen.

Allerdings dürfen Spenden maximal 20 Prozent der Gesamteinkünfte des Unternehmens nicht überschreiten, sie müssen einen gemeinnützigen Zweck haben oder keine Gegenleistung des Begünstigten bedingen. Spenden müssen dem Finanzamt gegenüber per Spendenbescheinigung nachgewiesen werden.

Betriebsausgaben: Geschenke

Auch wenn es auf den ersten Blick merkwürdig klingt – nicht jedes Geschenk für den Geschäftspartner ist auch als Betriebsausgabe abzugsfähig.

Damit ein Geschenk als Betriebsausgabe abzugsfähig ist, muss es verschiedene Voraussetzungen erfüllen: Es muss aus betrieblichen Gründen gemacht werden und es darf keine Gegenleistung damit verbunden werden. Hat das Geschenk zum Beispiel den Zweck, ein Geschäft anzubahnen oder eine geschäftliche Beziehung zu sichern, so ist dies keine Gegenleistung.

Typische, abzugsfähige Geschenke an Dritte sind Blumen, Eintrittskarten oder Sach- und Geldgeschenke. Maximal 35 € (inklusive Umsatzsteuer) darf ein Unternehmen pro Geschäftspartner und Jahr als Betriebsausgaben absetzen. Achtung: Ist das Geschenk teurer, kann die vollständige Ausgabe nicht abgezogen werden! Die 35 € sind kein Freibetrag, sondern eine Freigrenze.

Wer mehrere Geschenke an einen Geschäftspartner pro Jahr macht, muss die Summen der einzelnen Geschenke addieren.

Wann Geschenke teurer als 35 € sein dürfen

Wenn der Beschenkte das Geschenk für seine berufliche Tätigkeit nutzen kann, darf die 35 €-Grenze überschritten werden – auch deutlich. Dann kann der Schenkende die Kosten als Betriebsausgabe abziehen und auch die Umsatzsteuer berücksichtigen.

Positiv-Beispiel: Ein mittelständisches Unternehmen schenkt seiner Kreativagentur diverse Software-Pakete für Videoschnitt, Gestaltung und Bildbearbeitung im Wert von 1.500 Euro. Dieses Paket kann die Agentur nur betrieblich verwenden.

Für jedes Geschenk gilt: Rechnung speichern und transparent ablegen. Damit lässt sich im Fall einer Betriebsprüfung rasch Klarheit schaffen. Nicht vergessen: Die Beweislast trägt der Schenkende.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.