Neueste Beiträge

Fahrtkostenzuschuss 2024: Alle Infos für Arbeitgeber

Die Begriffe Pendlerpauschale und Fahrtkostenzuschuss werden häufig miteinander verwechselt. Im Folgenden arbeiten wir die Unterschiede heraus und präsentieren alle wichtigen Informationen zum Fahrtkostenzuschuss, inklusive der damit verbundenen Regelungen sowie Vor- und Nachteile.

Das Wichtigste zusammengefasst:

Der Fahrtkostenzuschuss ist eine freiwillige Arbeitgeber-Leistung mit dem Ziel, Angestellte bei den Wegekosten zu entlasten. Die Höhe des Zuschusses orientiert sich an der Pendler- bzw. Entfernungspauschale.

Sofern der Fahrtkostenzuschlag höchstens der Pendlerpauschale entspricht und zusätzlich zum Entgelt gewährt wird, ist eine Pauschalversteuerung mit 15 Prozent möglich.

Ist keine Pauschalversteuerung möglich, sind zusätzlich zu den anhand der individuellen Lohnsteuermerkmale festgesetzten Steuern Sozialabgaben abzuführen.

Der Fahrtkostenzuschlag bringt beiden Seiten viele Vorteile und ist damit bei Arbeitgebern ein beliebtes Instrument zur Mitarbeiterbindung.

Inhalt

- 1Fahrtkostenzuschuss: Die Definition

- 2Lohnt sich ein Fahrtkostenzuschuss vom Arbeitgeber?

- 3Fahrtkostenzuschuss berechnen: So geht’s

- 4Fahrtkostenzuschuss vom Arbeitgeber und Steuern

- 5Pendlerpauschale trotz Fahrtkostenzuschuss: Geht das?

- 6Fahrtkostenzuschuss auch für Minijob?

- 7Fahrtkostenzuschuss als Instrument zur Mitarbeiterbindung

- 8FAQ

Fahrtkostenzuschuss: Die Definition

Der Fahrtkostenzuschuss ist ein in der Regel zusätzlich zum regulären Entgelt freiwillig gezahlter Betrag, mit dem sich der Arbeitgeber an den Fahrtkosten seiner Arbeitnehmer:innen beteiligt.

Der Fokus liegt dabei auf den entstehenden Fahrtkosten zwischen Wohnung und erster Tätigkeitsstätte des/der Arbeitnehmenden. Ziel des Fahrtkostenzuschusses ist es, Pendler:innen finanziell zu entlasten.

Auch wenn die Bestimmungen denen der Pendlerpauschale ähneln, unterscheiden sich Fahrtkostenzuschuss und Pendlerpauschale voneinander. Tatsächlich reduziert der vom Arbeitgeber gezahlte Fahrtkostenzuschuss die von Angestellten in der Steuererklärung absetzbare Pendlerpauschale.

Lohnt sich ein Fahrtkostenzuschuss vom Arbeitgeber?

Der Fahrtkostenzuschuss lohnt sich in den allermeisten Fällen. Vor allem, wenn die Pauschalversteuerung Anwendung findet und keine Entgeltumwandlung vorliegt.

Vor- und Nachteile für Arbeitgeber

Vorteile | Nachteile |

Die Mitarbeiterbindung wird gestärkt; Arbeitsmoral und Zufriedenheit erhöht. | Der Effekt von Zusatzleistungen nimmt über die Zeit meist ab. |

Der Fahrtkostenzuschuss bedeutet zwar höhere Kosten, fällt aber durch die damit einhergehenden Steuervorteile meist günstiger als eine Lohnerhöhung aus. | Erhöhter Verwaltungsaufwand in der Entgeltabrechnung – vor allem bei Umzug oder Änderung der ersten Tätigkeitsstätte. |

Bei prozentualen Gehaltserhöhungen werden Zuschüsse nicht berücksichtigt. | |

Kann in festgefahrenen Gehaltsverhandlungen Abhilfe schaffen. |

Fahrtkostenzuschuss: Vor- und Nachteile für Arbeitnehmer:innen

Vorteile | Nachteile |

Arbeitnehmende erhalten mehr Netto vom Brutto. Es fallen für Angestellte in der Regel weder Steuern noch Sozialabgaben an. | Reduktion der Rentenbezüge. |

Beim Unterschreiten des Werbungskostenpauschbetrags profitieren Arbeitnehmer:innen von einer Steueroptimierung. | Die Zusatzzahlung mindert den Anspruch auf die Pendlerpauschale. |

Die Auszahlung erfolgt im Rahmen der Lohn- bzw. Gehaltszahlung. Es existiert keine Zweckbindung. | |

Geringverdienende profitieren oft besonders stark, da die Pendlerpauschale zu keiner/einer minimalen Steuerminderung führt. | |

Besonders attraktiv für Minijobber:innen, um das Entgelt zu erhöhen, ohne die Geringfügigkeit zu gefährden. |

Fahrtkostenzuschuss berechnen: So geht’s

Die Berechnung des Fahrtkostenzuschusses orientiert sich an der Entfernungspauschale. Maßgeblich ist somit die kürzeste einfache Entfernung zwischen Wohnung und erster Tätigkeitsstätte (oder dem nächsten Zugang zum weiträumigen Tätigkeitsgebiet), multipliziert mit der Anzahl der Arbeitstage. Eine Ausnahme bezüglich der Distanzbestimmung ist dann gegeben, wenn die Vorteile der alternativen Verkehrsverbindung offensichtlich überwiegen (Kosten, Zeitaufwand, Sicherheit und ähnliche Kriterien – siehe Bundesfinanzhof, 16.11.2011, AZ VI R 19/11).

Die ersten 20 vollen Kilometer werden mit je 0,30 Cent berücksichtigt. Ab dem 21. Kilometer erhöht sich dieser Wert in den Steuerjahren 2022 bis 2026 auf 0,38 Cent.

Hinweis: Für den vollen Anspruch muss die Strecke pro Arbeitstag tatsächlich zweimal bewältigt werden. Dies ist z. B. besonders wichtig bei Arbeit im Außendienst oder für Flugbegleiter:innen sowie Pilot:innen.

Beispiel: Bei einer einfachen Wegstrecke von 70 Kilometern und 19 Arbeitstagen pro Monat beträgt ein Fahrtkostenzuschuss in gleicher Höhe der absetzbaren Entfernungspauschale: (20 km × 0,30 Euro/km + 50 km × 0,38 Euro/km) × 19 = 480 Euro.

Lesetipp: Die Sonderregelung für Menschen mit Behinderung wird im Artikel Entfernungspauschale beschrieben.

Fahrtkostenzuschuss vom Arbeitgeber und Steuern

Die Besteuerung des Fahrtkostenzuschusses erfolgt entweder pauschal – in Höhe von 15 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer – oder entsprechend den Lohnsteuermerkmalen des/der Arbeitnehmenden. Die Sozialversicherungsbeiträge entfallen bei der pauschalen Versteuerung.

Lohnsteuerpauschalierung für Fahrtkostenzuschuss: Wann ist sie möglich?

Die Pauschalversteuerung ist nur dann möglich, wenn der Fahrtkostenzuschuss eine zusätzliche Leistung des Arbeitgebers ist und kein bestehender Teil des Entgelts umgewandelt wurde.

Außerdem ist der im Rahmen der Pauschalversteuerung maximal zulässige Fahrtkostenzuschuss der Betrag der absetzbaren Pendlerpauschale. Obendrein gewährte Zuschüsse werden wie normales Entgelt in Abhängigkeit der individuellen Lohnsteuermerkmale versteuert. In der Praxis entspricht der Fahrtkostenzuschuss deswegen häufig dem Betrag der Pendlerpauschale. Erfolgt die Pauschalversteuerung, übernimmt in der Regel der Arbeitgeber die Steuerlast.

Die Pendlerpauschale ist auf 4.500 Euro pro Jahr limitiert. Die Ausnahme hiervon bilden Fahrten mit dem eigenen bzw. Dienstwagen oder in Fahrgemeinschaften, bei denen das Pauschalversteuerungsvolumen unbegrenzt ist. Bei Mischformen wird die Pauschale nach Beförderungsform getrennt berechnet:

Pauschale für sämtliche Beförderungswege (exkl. Pkw), aber maximal 4.500 Euro + Pauschale der Pkw-Beförderung.

Hinweis: Für Fahrten mit Dienstwagen zwischen Wohnung und erster Tätigkeitsstätte/weiträumigem Tätigkeitsgebiet müssen pro Kilometer 0,03 Prozent des Listenpreises versteuert werden.

Die Lohnsteuerrichtlinien erlauben im Rahmen der Pauschalversteuerung die vereinfachte Annahme, dass Arbeitnehmer:innen monatlich 15 Tage anwesend sind. Inwiefern dies den/die Mitarbeiter:in jedoch zufriedenstellt, ist fraglich. Vor allem dann, wenn der Fahrtkostenzuschuss anstelle einer Gehaltserhöhung ausgehandelt wurde.

Für Unternehmen mit automatisierter Zeiterfassung und entsprechend automatisierten Ab- und Verrechnungsprozessen stellt dies jedoch kein Problem dar. Denn in diesem Fall berechnen Sie den Fahrtkostenzuschuss unkompliziert auf Basis der tatsächlichen Anwesenheit.

Fahrtkostenzuschuss individuell besteuern

Sind die Voraussetzungen für die Pauschalversteuerung nicht erfüllt, wird der Fahrtkostenzuschuss regulär versteuert. Übersteigt der Fahrtkostenzuschuss die maximal anwendbare Pendlerpauschale, ist die Differenz ebenso individuell zu versteuern. Für Arbeitnehmende, die weniger als den Grundfreibetrag verdienen, ist zu prüfen, ob sich die individuelle Besteuerung als günstiger als die Pauschalversteuerung erweist.

Beispiel

Die Entfernungspauschale beträgt wie im vorherigen Beispiel 480 Euro. Zusätzlich wird mit dem Arbeitgeber ein monatlicher Fahrtkostenzuschuss in Höhe von 500 Euro vereinbart. Die Berechnung der Steuer funktioniert bei Kirchensteuerpflicht wie folgt:

500 Euro Fahrtkostenzuschuss − 480 Euro Entfernungspauschale = 20 Euro Überschuss

Versteuerung des Fahrtkostenzuschusses:

500 Euro × 15 Prozent = 72 Euro Lohnsteuer

72 Euro × 5,5 Prozent = 3,96 Euro Solidaritätszuschlag

72 Euro × 8 bzw. 9 Prozent Kirchensteuer = 5,76 bzw. 6,48 Euro Kirchensteuer

Zusätzlich werden die verbleibenden 20 Euro mit dem individuellen Lohnsteuerabzug (plus Sozialabgaben) versteuert.

Wann ist der Fahrtkostenzuschuss steuerfrei?

Es gibt nur wenige Ausnahmen, für die der Fahrtkostenzuschuss steuerfrei und damit auch frei von Abgaben zur Sozialversicherung ist. Dazu gehören unter anderem:

berufliche Auswärtstätigkeiten (doppelte Haushaltsführung)

Fahrtkostenzuschuss für Auszubildende bei Fahrten zur Berufsschule

Als Alternative zum Fahrtkostenzuschuss existiert das sogenannte Jobticket. Dieses ist steuer- und sozialabgabenfrei (§ 3 Nr. 15 EStG),

wenn die kostenlose oder vergünstigte Überlassung im Rahmen eines Arbeitsverhältnisses erfolgt. Auch Barzuschüsse sind möglich, sofern sie die tatsächlichen Kosten nicht übersteigen,

wenn der Zuschuss zusätzlich zum Arbeitsentgelt gewährt wird und damit Fahrten zwischen Wohnung und erster Tätigkeitsstätte in öffentlichen Verkehrsmitteln im Linienverkehr ermöglicht werden. Der Luftverkehr und Taxifahrten sind ausgeschlossen. Die zusätzliche Nutzung für private Fahrten ist möglich.

Mit der Steuerfreiheit geht eine Minderung der Pendlerpauschale einher. Es besteht zudem die Möglichkeit der Pauschalversteuerung. Das Jobticket wird inzwischen nicht mehr auf die Freigrenze für Sachbezüge angerechnet.

Pendlerpauschale trotz Fahrtkostenzuschuss: Geht das?

Auch wenn der Arbeitgeber einen Fahrtkostenzuschuss leistet, können Arbeitnehmende die Pendlerpauschale in der Steuererklärung geltend machen. Zu beachten ist, dass sie sich den gezahlten Fahrtkostenzuschuss vom Finanzamt anrechnen lassen müssen. Die Differenz führt weiterhin zu einer Minderung der Steuerbelastung.

Fahrtkostenzuschuss auch für Minijob?

Auch Minijobber:innen profitieren vom Fahrtkostenzuschuss. Wird dieser pauschalversteuert, ist er beitragsfrei in der Sozialversicherung und zählt somit nicht zum Verdienst. Ansonsten erhöht der Fahrtkostenzuschuss den monatlichen Verdienst und ist in der Folge beitragspflichtig in der Sozialversicherung.

Fahrtkostenzuschuss als Instrument zur Mitarbeiterbindung

Im April 2023 verzeichnete die Agentur für Arbeit ca. 34,7 Millionen sozialversicherungspflichtige Beschäftigte. Aus den Zahlen des „Pendleratlas“ geht hervor, dass sich der Arbeitsplatz von mehr als 13,7 Millionen (40 Prozent) Arbeitnehmenden in einem anderen Landkreis (oder Land) als der Wohnsitz befindet.

Mitarbeiter binden: In dieser Liste finden Sie die besten Corporate Benefits für jeden Geldbeutel. Jetzt herunterladen.Mit immer weiter steigenden Mieten in Ballungsräumen ist zu erwarten, dass sich diese Zahl sogar noch weiter erhöht. Und das, obwohl sich viele Menschen einen kürzeren Arbeitsweg wünschen. Mit dem Fahrtkostenzuschuss besitzen Sie als Arbeitgeber die Möglichkeit, sich an den Kosten des Arbeitswegs zu beteiligen. Ihnen als Arbeitgeber steht mit dem Fahrtkostenzuschuss ein attraktiver Anreiz im Hinblick auf Mitarbeiterbindung und -zufriedenheit zur Verfügung.

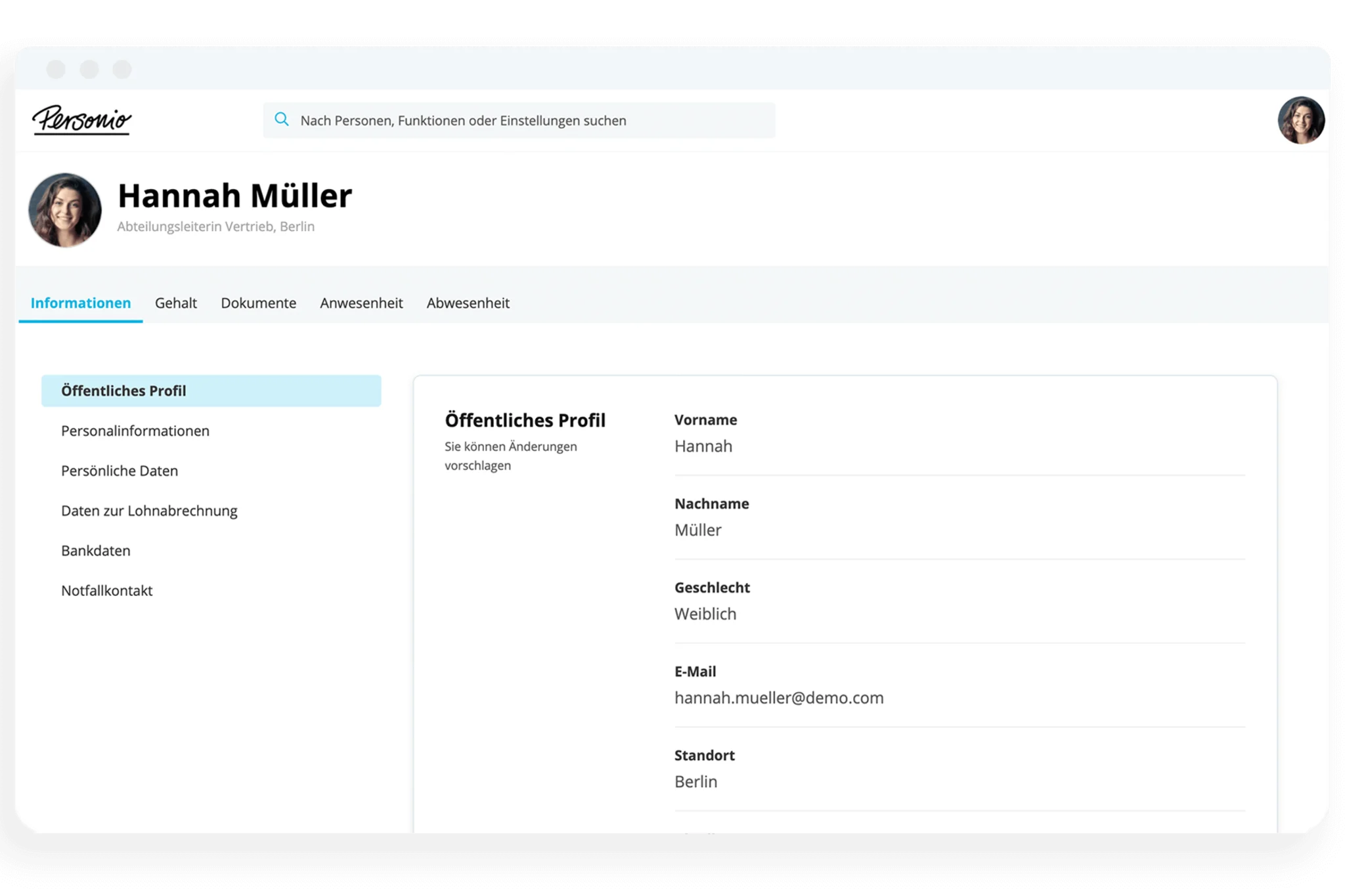

Damit Sie immer den Überblick behalten, welche Mitarbeitenden welchen Fahrtkostenzuschuss erhalten, empfehlen wir Ihnen die Echtzeitabrechnung von Personio. Testen Sie Personio jetzt 14 Tage kostenlos.

FAQ

Wie berechnet der Arbeitgeber die Fahrtkosten?

Zur Ermittlung der Fahrtkosten berechnet ein Arbeitgeber im Regelfall die anwendbare Pendlerpauschale (Formel: km x 0,30 Euro/km x Anzahl der Arbeitstage). In den Steuerjahren 2022 bis einschließlich 2026 werden ab dem 21. Kilometer zusätzlich acht Cent pro vollem Kilometer hinzuaddiert.

Ist ein Fahrtkostenzuschuss steuerfrei?

In der Regel ist der Fahrtkostenzuschuss nicht steuerfrei. Es fallen entweder 15 Prozent Lohnsteuer plus Solidaritätsbeitrag und gegebenenfalls Kirchensteuer (bei Pauschalversteuerung) an oder der Fahrtkostenzuschuss wird individualversteuert. Im letzteren Fall müssen zusätzlich Sozialabgaben abgeführt werden.

Wie hoch darf der Fahrtkostenzuschuss sein?

Grundsätzlich können Arbeitgeber den Fahrtkostenzuschuss nahezu beliebig gestalten. Damit der Fahrtkostenzuschuss vollständig pauschalversteuert werden kann, darf er aber nicht höher als die anwendbare Entfernungspauschale ausfallen.

Disclaimer

Wir machen darauf aufmerksam, dass die Inhalte unserer Internetseite (auch etwaige Rechtsbeiträge) lediglich dem unverbindlichen Informationszweck dienen und keine Rechtsberatung im eigentlichen Sinne darstellen. Der Inhalt dieser Informationen kann und soll eine individuelle und verbindliche Rechtsberatung, die auf Ihre spezifische Situation eingeht, nicht ersetzen. Insofern verstehen sich alle bereitgestellten Informationen ohne Gewähr auf Richtigkeit, Vollständigkeit und Aktualität.